怎样看待A股上市公司旗下的钱包金融?

「A股上市背景」的互金平台,集中出现在两个时间段。

第一个时间段是2014~2015年,彼时「P2P」概念兴起,大量A股上市公司布局P2P或互金。

既有上市公司自己开设互金平台,如熊猫金控(600599)开设的银湖网。也有头部平台被参股,如投哪网获得大金重工(002487)1.5亿元B轮融资。也有二、三线平台被多家上市公司参股,如理想宝被大连控股(600747)等5家上市公司参股。

第二个时间段就是今年,大量A股上市公司背景平台出现,但大部分平台的A股上市背景来自于A股上市公司大股东。即由A股上市公司的大股东对网贷平台进行投资,从而控股或参股平台。

那么面对各式各样的「A股上市公司背景」平台,投资人该做怎样的选择。

我认为,在投资前要问自己四个问题。

第一个问题,所谓的上市背景到底来自于哪里?是上市公司本体还是上市公司实控人或大股东?

如果上市背景来自于上市公司本体,增信意义和兜底能力远超过上市公司实控人或大股东。平台也可称之为「上市系」。

如果上市背景来自于上市公司实控人或大股东,入股网贷平台属于实控人或大股东自身行为,与上市公司并无关系。这时候,平台所宣称得「A股上市公司背景」大多就是个噱头,实际意义很小。

第二个问题,A股上市公司在平台股份占比有多少?是全资(占股100%),还是控股(占股超过50%),还是参股(占股小于5%)。

被A股上市公司全资控股的互金平台是最优质的;其次是控股,再其次是参股。

但事实上,A股上市公司全资或控股的互金平台非常少,大部分采用参股的方式入股。

14~15年,正是A股上市公司疯狂追捧P2P、互联网金融概念的年代。彼时通过参股的方式投资互金平台的上市公司非常多。但是这些上市公司入股互金平台的比例非常小,一般在20%以内,所以这更多地是上市公司炒概念的财务投资行为,如今的背书意义很小,兜底可能性更是不存在的。

而17~18年,又出现了一大批A股上市公司大股东或实控人全资或控股互金平台。从目前的形势来看,这些大股东或实控人旗下的上市公司连年亏损,而又面临爆仓风险,因此控股网贷平台或多或少心怀鬼胎。

这就引申出来了第三个问题,平台背后的A股上市公司运营情况或基本面如何?

一个较好基本面的上市公司或其大股东,其融资能力和运作能力很强,旗下的互金平台兜底能力也会很强。

互金投资人对A股的生态了解得很少,分析好上市公司的基本面更是难于上青天。我推荐各位看两个最简单的指标,一个是市值,一个是扣非净利润。

市值20亿以下的上市公司基本已经沦为壳,本身的盈利能力是很差的,也不被投资人看好(市盈率低),所以市值就会很低。而市值能站上80亿的上市公司,价值就完全不一样了。要是能站稳100亿,就是A股上盈利能力较强,有较强爆发力的公司了。

扣非净利润常年为正,且能保持稳健增长的A股上市公司业绩较好,在鱼龙混杂的A股市场中超过了大部分公司,基本面也不会差。

从反面来讲,市值低于20亿,扣非净利润常年为负的上市公司,很可能已经被戴上了ST或*ST的帽子。戴上这两顶帽子,意味着被进行特别处理或已被退市风险警示。

当然,这两个数据要保持动态持续观察。随着股价大幅下跌,公司市值也会大幅下跌;而扣非净利润需要关注每季度财报。

我这里推荐的指标是简单粗暴的,实际上我们需要关注的指标远远不止这些。不过对大部分投资人而言,囫囵吞枣地去学习基本面分析方法,回头就忘了。

不如专精几个最容易的指标,就能对公司基本面有个大概的了解。毕竟我们不是去投资股市,不需要研究得那么细。

最后一个问题,互联网金融业务在上市公司体内的占比和地位如何?

如果一个上市公司专注互联网金融业务,整个团队有较强的互联网金融基因,把大部分资源倾斜给旗下的互金平台,那么不仅有利于平台的运营和发展,也会增强平台的风险抵御能力。

如果一个上市公司或其大股东长期以来的主营业务与互联网金融毫无关系,也不能提供任何资源,那么旗下的互金平台有多少专业度可言,又有多少发展的前景呢?

我们带着这四个问题来分析钱包金融。

第一个和第二个问题,钱包金融的上市背景来自于哪里,上市公司股份占比多少?

钱包金融的上市背景来自于A股上市公司奥马电器(002668)。钱包金融是奥马电器的全资互金平台,股权占比100%。

因此,钱包金融是标准的「上市系」平台。

第三个问题,钱包金融背后的奥马电器基本面怎样?

2015年起,奥马电器的市值已经超过100亿,之后站稳100亿市值,目前总市值120亿。

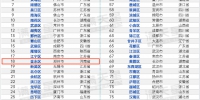

奥马电器从2008年起的扣非净利润如下图所示。

(08年起的扣非净利润)

2008年起,扣非净利润保持稳健增长,去年的扣非净利润增幅高达30%,达到3.7亿元。

当然,奥马电器的其他各项财务数据表现也非常亮眼。

自2008年起,营业收入也呈稳健增长,去年营收增幅超过30%。

在现金流表现上:去年底账目上有14亿现金。今年前三个月理财产品收回以及先期发放的贷款及垫款回收后,账目上的现金已经增长到了19亿。

第四个问题,互联网金融业务在上市公司体内的占比和地位如何?

奥马电器有两项主营业务:冰箱生产、销售和互联网金融业务。

互联网金融业务是目前奥马电器的主要发展方向。其实钱包金融只是奥马电器互金业务中很小的一部分。

奥马电器在互金领域还布局了大量基于消费场景的资产端,如「钱包好车」、「卡惠」、「钱包iPOS」、「客如云」和「大账房」。

拥有的金融牌照包括:地方资产管理牌照、互联网小贷牌照,商业保理牌照和融资租赁牌照等。

现在的实控人和总经理赵国栋毕业自北京大学软件学院,是原京东副总裁,主管京东金融支付业务。

当然,奥马电器的冰箱产销业务也很厉害,目前在国内的产销规模排名第四,而出口销量排名第一,是中国冰箱出口冠军。

综上所述,钱包金融是一家非常优质的「上市系」平台。我认为,值得中短期投资。