北京赛车微信群信誉平台

信誉最好平台【微97195611】受发改委印发《推动重点消费品更新升级 畅通资源循环利用实施方案(2019-2020年)》消息影响,汽车经销商板块走高,只不过,正通汽车(01728)再次“拖后腿”。

今年2月份以来,正通汽车遭富达国际连续减持,持股比例从7%降至5%的披露界线以下。与之相呼应的是,正通汽车股价一路下跌,频频创逾两年新低,今年至今已跌去36%,在主要的汽车经销商股中垫底。

事实上,除了正通汽车与和谐汽车之外,其他几大汽车经销商股价今年均走出了逆势上涨的行情,截至目前,美东汽车(01268)、永达汽车(03669)、中升控股(00881)及广汇宝信(01293)今年以来分别上涨75.68%、44.98%、30.85%及21.27%。

汽车经销商板块闻政策而动

究其原因,或许与汽车消费刺激政策及主要豪车品牌迎来产品大年有关。早在1月份,国家发改委表示,今年将制定出台促进汽车、家电等热点产品消费的措施,刺激车市。

紧接着,为了响应减增值税,奔驰、宝马、路虎、沃尔沃相继宣布,3月15日起下调在华销售的汽车价格。

5月24日,财政部、国家税务总局公布将在7月1日起施行车辆购置税有关具体政策,车辆购置税税基由此前的不低于最低计税价格调整为实际成交价,此举降低了消费者的购车成本。

前段时间,广东推出《广东省完善促进消费体制机制实施方案》,提出九方面29条具体举措,稳定改善消费预期。促进汽车消费优化升级,重点推广新能源汽车应用,加快充换电基础设施建设,并对全省高速公路服务区、城市新建公共停车场、社区等充电设施的建设作出明确要求。并优化汽车消费环境,逐步放宽广州、深圳市汽车摇号和竞拍指标,扩大准购规模,其他地市不得再出台汽车限购规定。

加上2019年是对于宝马和奔驰来说都是产品大年,仅宝马就有21款新车上市,奔驰也有10多款新车。今年前4个月,豪华车销量表现远好于自主品牌和主流合资品牌。因此,在一系列的利好消息刺激下,大部分囊括了豪华车品牌的汽车经销商跑赢大市,收获可观涨幅,甚至优于整车厂商的表现。但正通汽车却偏偏跌得一塌糊涂。

正通汽车毛利率或承受更大压力

正通汽车主要经销豪华及超豪华品牌汽车,包括保时捷、奔驰、宝马、奥迪、捷豹路虎、沃尔沃、英菲尼迪、凯迪拉克。该公司亦经营一汽大众、别克、日产、丰田、本田、现代等中档市场品牌的经销店。

正通汽车主要有四大业务:新车销售、售后服务、二手车业务及汽车金融科技业务。2018年,新车销售占总收入比重为84.2%,售后服务占11.6%,汽车金融服务业务是公司战略转型的方向,不过目前收入仅占约2.3%。

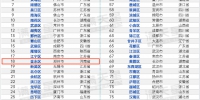

其他汽车经销商的业务构成也大致与正通汽车相似,新车销售占大部分收入,但这项业务的毛利率普遍偏低,盈利主要依靠售后服务支撑,后者的毛利率为新车销售的7-10倍左右。在主要的汽车经销商中,正通汽车的新车销售毛利率高于同行。

以2018年为例,正通汽车新车销售毛利率为6.1%,而美东汽车、永达汽车、中升控股及广汇宝信分别为4.6%、2.37%、3.1%、2.2%,且在同行新车销售毛利率承压下跌的情况下,正通汽车的毛利率却在提升,主要是由于代理品牌进入新的产品周期,及公司以经营租赁的方式扩张网点。

但另一方面,智通财经APP了解到,在高毛利率之下,正通汽车的存货周转天数却高于同行,总资产周转率明显偏低。

对比历史数据,正通汽车的存货周转天数在几大经销商中是偏高的,去年为44天,而美东汽车的库存周转天数仅为28天,中升控股31.2天。正通汽车过去的资产周转率最低。

对于汽车经销商来说,库存周转是生死存亡的关键,周转快,可以令企业成为印钞机;周转慢,可能会给企业带来致命一击。

智通财经APP了解到,汽车经销商从厂家购买新车时,只有一小部分成本来自自有资本金,大部分来自银行或厂家附属财务机构提供的短期票据(一般为30至90天),美东汽车购车成本中这两部分的比例分别为1:9。

高杠杆加上高周转,即使销售毛利率偏低,回报率还是相当可观的。相反,如果不能快速周转,出现大量高龄库存积压,同时随着银行票据到期日临近,公司不得不动用现金赎回高额票据,这时库存就相当于一个无底现金黑洞,逐渐拖垮公司的资本效率。

在汽车的销售环节中,整车厂掌握绝对话语权,经销商往往处于弱势地位,且当前市场竞争激烈,当出现供过于求时,整车厂会将库存压力转嫁给经销商,积压的库存越多,折扣越大,对企业资本金和毛利率的影响也就越大。

2019年,在整体购车需求依然疲弱,加上“国六标准”在部分地区提前实施的情况下,库存管理变得更加重要。

据了解,今年1-4月,豪华车累计增长5%,比去年同期的13%下滑了8个百分点。若车市持续疲弱,正通新车销售的毛利率将面临压力。

与此同时,作为主要利润来源的售后服务表现也不佳,毛利率从2015年开始逐年下滑,从48.5%降至2017年的47.2%,2018年加速下滑至46.2%,这与汽车保有量增速放缓有关。

不过也有市场人士认为,从居民杠杆的角度,不宜对后续的汽车销量过于悲观。相对于存量市场更换,短期库存积压的影响没那么大。

汽车金融短期内悲观占上风

近几年,正通汽车大力汽车金融业务,拓展新车销售和售后服务之外的收入来源。国内的汽车消费金融市场进入了快速增长时期,但平均渗透率仍处于低水平,未来发展空间巨大,预计中国零售汽车金融市场在未来5年复合增长率超过18%。相比银行、融资租赁、互联网金融的贷款渠道,汽车金融公司在利率、审批流程、销售渠道、放款周期等方面都具有优势,正通汽车作为唯一拥有金融牌照的汽车经销商,旗下的东正金融(02718)已于今年4月上市,先发优势比较明显。

但短期内,市场对其汽车金融业务的看法受到三个因素干扰,首先,东正金融上市时估值过高,导致如今股价破发;其次,奔驰车主维权事件之后,相关部分要求对经销商违规收取“金融服务费”等问题进行调查;另外,汽车金融业务的增长有赖于新车销量推动,在车市低迷的情况下,汽车金融也难有出色的表现。