中原环保完成重组 将合计为郑州增加100亿元融资能力

中原环保旗下的一污水处理厂的污水处理池

五龙口污水处理厂优美的环境。

将合计为郑州市增加100亿元融资能力

此举将为郑州市公用事业整合以及投融资体制改革、国企改革,提供一个典型案例

中原网讯(郑州报业集团记者 徐刚领/文 马健/图) 从去年10月停牌至今的中原环保,携重大资产重组方案“回归”。公司拟定增收购第二大股东郑州市污水净化有限公司(下称“净化公司”)估值30亿元的污水处理类资产。2月13日,中原环保复牌之后一字涨停,并且连拉三个涨停板。2月27日收市,中原环保报收于16.56元,较2014年9月30日停牌时,上涨了4.29元,涨幅近35%。中原环保的前身是河南省第一只上市股票豫白鸽A。由豫白鸽A到ST白鸽、*ST白鸽、白鸽股份、S白鸽、白鸽股份,再到中原环保,股票名称的多次变迁,折射出郑州市这一国企改革之路的崎岖不平。据悉,中原环保完成此次重组后,将合计增加郑州市100亿元的融资能力。低赢利的热力业务退出,高赢利的污水处理业务增加,将使中原环保的主营业务更加突出,效益更好。此次重组,为郑州市的公用事业整合以及投融资体制改革、国企改革,探索出了一条新路子。

中原环保收购二股东30亿元资产

总资产规模20亿元的中原环保,拟定增收购二股东旗下作价30亿元的污水处理类资产,通过这一“蛇吞象”举措,公司得以迅速扩大主业规模,郑州市政府也得以让一大块公用事业资产实现证券化。

中原环保关于重大资产重组的一般风险提示暨复牌公告称,中原环保因筹划重大事项于2014年10月8日发布《重大事项停牌公告》,公司股票自2014年10月8日起连续停牌,于2014年10月29日发布了《重大资产重组停牌公告》并开始按重大资产重组事项停牌至今。

2015年1月25日,中原环保召开第七届董事会第十二次会议审议并通过了《关于<中原环保股份有限公司发行股份购买资产并募集配套资金暨关联交易预案>的议案》等与本次重组的相关议案。

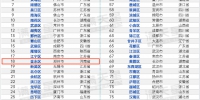

据预案,中原环保的拟购标的包括净化公司旗下五龙口污水处理厂一期和二期、马头岗污水处理厂一期和二期、南三环污水处理厂、马寨污水处理厂和王新庄污水处理厂技改项目,上述资产的预估值为30.25亿元,本次定增发行价为10.77元每股,发行数量为28091万股。同时,为提高本次交易整合绩效,公司拟同时向不超过10名特定投资者非公开发行股份募集配套资金不超过10.08亿元,发行价格不低于10.77元每股。所募资金在扣除发行费用后拟主要用于标的资产的后续建设及试运营支出、补充上市公司流动资金等。

从标的资产盈利能力情况模拟来看,其营业收入规模为4.8亿元,净利润约1.46亿元,销售毛利率40.83%。

值得一提的是,本次交易完成后,原第二大股东净化公司持股比例将由24.45%增至53.85%,将“上位”成为公司控股股东;而公司原第一大股东热力公司持股比例则将由31.28%降至13.09%。不过公司间接控股股东仍为公用集团,实际控制人仍为郑州市政府。

据了解,原来的中原环保业务包括污水处理业务和供热业务,日污水处理能力约为67万吨。通过收购,公司将获得净化公司拥有的污水处理经营性资产,进一步强化毛利率较高的污水处理业务,新增日污水处理能力105万吨;同时,净化公司不再运行污水处理业务,目前尚未注入的在建污水处理厂达到运营条件后也将注入中原环保。另外,中原环保拟将与大股东热力公司构成同业竞争的郑州市西区热力资产剥离给热力公司。重组和上述资产剥离完成后,公司盈利能力将得到增强,主营业务结构将得到进一步优化。

受资产重组的利好刺激,中原环保2月13日复牌之后,“一”字涨停板,报收于13.50元。并且,连续拉出三个涨停板。2月27日,报收于16.56 元,较停牌时的12.27元,涨幅高达近35%。

编辑:赵静