毕马威:香港将重夺IPO冠军宝座

毕马威中国资本市场发展主管合伙人香港李令德表示:“来自金融服务业的企业,如银行、资产管理、证券经纪、保险和小额信贷等,在2015年持续支撑着香港IPO市场的增长。虽然117家新上市公司当中只有15家来自金融服务业,但他们贡献了超过50%的募资金额。”

2015年的另一大特点是创业板的新上市公司数量大幅增长,IPO宗数由2014年的19宗上升至今年的31宗,增幅高达63%。今年一些创业板IPO的股价波动极大,这引起了监管机构的关注,比如创业板应如何定位,条例是否应该收紧等。

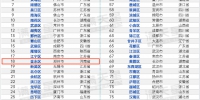

中国A股IPO市场在2015年上半年见证了多宗大型IPO项目。即使A股IPO市场暂停了4个月,上海证券交易所今年的集资金额将比去年的310亿元人民币增长3倍至1080亿元人民币,IPO数量则比去年的43宗翻倍至89宗,凭借这一成绩,上交所将成为全球募资规模第四大的IPO市场。与香港类似,金融服务业在上交所的IPO数量仅占总数的一小部分(3%),但贡献了总募资金额的42%。

另外,深圳证券交易所今年的IPO数量有望达到131宗,总募资金额490亿元人民币,相比2014年的82宗IPO和360亿元人民币集资金额都有增长。

毕马威中国资本市场咨询组合伙人刘大昌表示:“中国证监会于11月初宣布重启IPO,并提出了一套改革新股认购的草案,重点围绕解决巨额资金打新、强化中介机构责任、加大投资者合法权益保护等事项。这些措施还有待落实和执行,但我们认为这些措施将进一步推动A股市场的发展。”

毕马威预计2016年在香港将有大约100宗IPO,募集资金超过2500亿港币,但即将到来的加息将对股市产生不利影响。

展望未来,香港市场还将迎来多宗大型IPO项目,中国的保险公司、地方银行和大型银行旗下的租赁子公司都在筹备赴港上市。此外,来自医疗保健和环保行业的IPO也将非常活跃。

李令德表示:“内地重启IPO为企业提供了更多上市地点的选择,也为香港带来了更多挑战。但香港的一个优势在于可以面向国际投资者。与此同时,沪港通和即将开启的深港通将让两地市场联系得更加紧密,同时还会提升两地市场的流动性。”

中国目前有接近700家公司正等候上市,若改革顺利实施,中国的IPO市场必将迎来新一轮爆发。这些改革措施包括新股发行从核准制转变成注册制、进一步发展多层次的资本市场,如全国中小企业股份转让系统的细分以及在上交所建立战略新兴产业板等。

毕马威中国资本市场发展主管合伙人华北温梓佑表示:“2016年将是关键的一年,有许多重要的改革措施将持续推进。资本市场未来5年的发展步伐和规模,将在很大程度上取决于改革措施的实施。随着时间的推移与专业人才的积累,加上内地与香港IPO市场更良性地结合,中国的资本市场必将在未来全球资本市场中占据更为重要的地位。”

(责任编辑:DF099)